- Corebridge Financial представила предложения по привлечению $1,8 млрд в ходе IPO.

- Фирма предоставляет финансовые услуги и страховые продукты потребителям в США и отделяется от материнской компании AIG.

- CRBG продемонстрировала сильный рост, является очень прибыльной и рассчитывает обеспечить дивидендную доходность в размере 4% по цене IPO.

- Наше мнение по поводу IPO CRBG – покупать по цене до $10,50 за акцию.

Краткий обзор Corebridge Financial

Согласно измененному регистрационному заявлению, Corebridge Financial ( CRBG ) подала заявку на привлечение 1,

8 млрд долларов валовой выручки от продажи своих обыкновенных акций в ходе IPO.

Компания предоставляет держателям полисов в США страховые услуги и пенсионные инвестиционные решения.

CRBG представляет собой потенциальную сделку, которая обеспечит инвесторам дивидендную доходность в размере 4% от быстрорастущей компании.

Наш взгляд на IPO Corebridge — покупка по цене до $10,50 за акцию.

Обзор центрального моста

Компания Corebridge из Хьюстона, штат Техас, была основана (первоначально SAFG) как часть страхового гиганта AIG для предоставления потребителям пенсионных решений и страховых продуктов.

Руководство возглавляет главный исполнительный директор Кевин Хоган, который работает в компании с декабря 2014 года и ранее занимал различные должности в AIG или Zurich Insurance Group с 1984 года.

Основные предложения компании включают:

- Индивидуальный выход на пенсию

- Выход на пенсию группы

- Страхование жизни

- Институциональные рынки

SAFG зарезервировала инвестиции по справедливой рыночной стоимости в размере 8 миллиардов долларов США по состоянию на 30 июня 2022 года у материнской компании AIG.

Corebridge — привлечение клиентов

Компания предоставляет различные аннуитетные и другие пенсионные продукты посредством дистрибьюторских отношений с финансовыми консультантами, спонсорами страховых планов, страховыми агентами как извне, так и через свою платформу, ориентированную непосредственно на потребителя.

Недавно фирма объявила о стратегическом партнерстве с Blackstone для управления частью своих инвестиционных активов.

Общие операционные расходы в процентах от общей выручки имеют тенденцию к увеличению по мере увеличения выручки, как показывают приведенные ниже цифры:

| Общие операции | Расходы против доходов |

| Период | Процент |

| Шесть мес. Закончилось 30 июня 2022 г. | 7,4% |

| 2021 | 9,0% |

| 2020 | 1,3% |

(Источник – ТРЦ)

Мультипликатор общей операционной эффективности, определяемый как количество долларов дополнительной новой выручки, генерируемой каждым долларом общих операционных расходов, был стабильным на уровне 4,0x в последний отчетный период, согласно таблице ниже:

| Общие операции | Коэффициент эффективности |

| Период | Несколько |

| Шесть мес. Закончилось 30 июня 2022 г. | 4.0 |

| 2021 | 4.0 |

(Источник – ТРЦ)

Рынок и конкуренция Corebridge

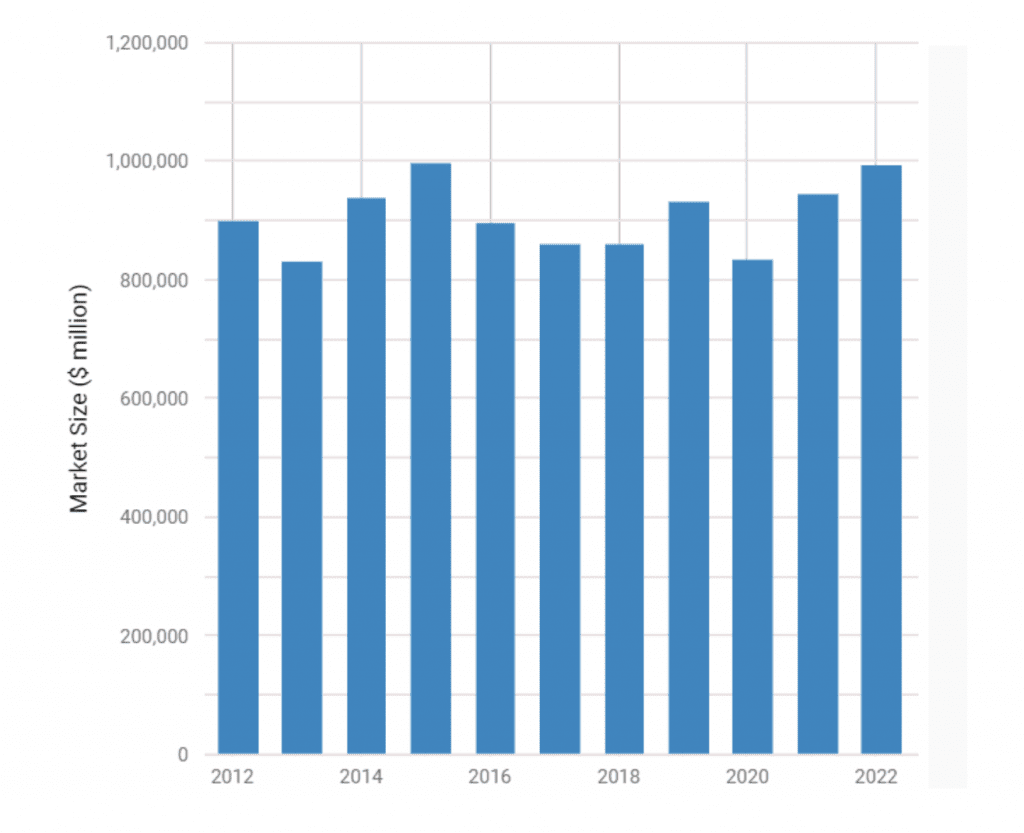

Согласно отчету IBISWorld об исследовании рынка за 2022 год, ожидается, что рынок страхования жизни и аннуитетов в США достигнет 995 миллиардов долларов в 2022 году.

Это представляет собой ежегодный рост на 5,1% по сравнению с 2022 годом.

Среднегодовой пятилетний темп роста оценивается в 2,9% с 2017 по 2022 год.

Кроме того, ниже приведена диаграмма, показывающая историческую и прогнозируемую траекторию роста рынка страхования жизни и аннуитетов в США:

Финансовые показатели Corebridge

Последние финансовые результаты компании можно резюмировать следующим образом:

- Рост выручки

- Увеличение чистой прибыли

- Снижение чистой маржи

- Снижение денежного потока от операций

Ниже приведены соответствующие финансовые результаты, полученные из заявления о регистрации фирмы:

По состоянию на 30 июня 2022 года у SAFG было 167,4 млрд долларов денежных средств, их эквивалентов и облигаций для продажи и 355 млрд долларов общих обязательств.

Свободный денежный поток за двенадцать месяцев, закончившихся 30 июня 2022 года, составил 1,6 миллиарда долларов.

Детали IPO Corebridge

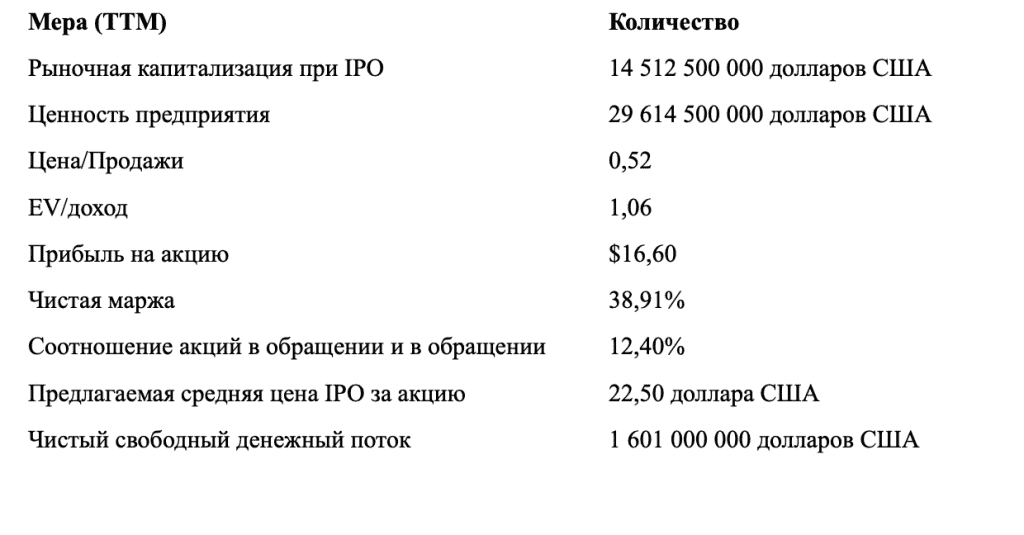

CRBG намеревается продать 80,0 млн обыкновенных акций по предложенной средней цене 22,50 долл. США за акцию с валовой выручкой примерно 1,8 млрд долл. США, не включая продажу обычных опционов андеррайтеров.

При условии успешного IPO в середине предложенного ценового диапазона стоимость компании при IPO (исключая опционы андеррайтеров) составит приблизительно 29,6 млрд долларов.

Соотношение акций в обращении и выпущенных в обращение (исключая опционы андеррайтеров) составит примерно 12,4%. Показатель ниже 10% обычно считается акциями с низким оборотом, которые могут быть подвержены значительной волатильности цен.

Согласно последнему заявлению компании в регулирующие органы, доходы от IPO пойдут материнской компании Corebridge, AIG, а Corebridge не получит никаких доходов.

Презентация руководства компании доступна здесь до завершения IPO.

Что касается незавершенных судебных разбирательств, на фирму распространяются различные финансовые гарантии и обязательства по возмещению убытков: «Мы не можем дать разумную оценку максимальной потенциальной выплаты по некоторым из этих договоренностей. В целом, мы считаем, что вероятность того, что нам придется производить какие-либо существенные платежи по этим соглашениям, невелика».

Перечисленными андеррайтерами IPO являются JP Morgan, Morgan Stanley, Piper Sandler и многие другие инвестиционные банки.

Метрики оценки для Corebridge

Ниже приведена таблица показателей капитализации и оценки компании на IPO без учета влияния опционов андеррайтера:

Комментарий о Corebridge

CRBG стремится выйти на биржу, поскольку она отделяется от материнской компании AIG.

Финансовые показатели компании показали рост выручки, увеличение чистой прибыли, но снижение чистой маржи и уменьшение денежного потока от операционной деятельности.

Общие и операционные расходы в процентах от общей выручки имеют тенденцию к увеличению по мере увеличения выручки, а мультипликатор общей и операционной эффективности оставался стабильным на уровне 4,0x в последний отчетный период.

В настоящее время фирма планирует выплачивать ежеквартальные дивиденды в размере 0,23 доллара на акцию (0,92 доллара в год), начиная с третьего квартала 2022 года, на свой основной капитал.

Исходя из предлагаемой средней цены акций IPO в размере 22,50 долларов США, это приведет к годовой дивидендной доходности около 4%.

JP Morgan является ведущим андеррайтером, и IPO, проводимые фирмой за последние 12 месяцев, принесли среднюю доходность в минус (31,0%) с момента IPO. Это показатели более низкого уровня для всех основных андеррайтеров за этот период.

Мы советуем обратить внимание на Книгу Предзаявок, потому что цена весьма привлекательна. Акции без лок апп периода можно забронировать всего по 10.5$ за ценную бумагу, как сообщает наш источник, знакомый с ситуацией. Таким образом трейдеры уже смогут получить доход по 11$ уже 15.09.2022!

Ожидаемая дата старта IPO: 15 сентября 2022 г.

Хочешь заниматься трейдингом, но не знаешь с чего начать?

Получи "Краткое пособие трейдера" бесплатно!